INFORME REVELA TENDENCIAS Y OPORTUNIDADES PARA DIGITALIZAR LAS REMESAS EN AMÉRICA LATINA Y EL CARIBE

Se publicó un informe sobre el estado de los pagos de remesas en América Latina. Las remesas son clave para fortalecer la inclusión financiera en la región, el impulso de las economías y la mitigación de la pobreza, ya que suelen servir como fuente esencial de ingresos para las personas de las comunidades de ingresos medios y bajos. En América Latina, las remesas han crecido más rápido que a nivel mundial (10% anual, desde 2014, frente al 4% mundial).

En 2022, el volumen de remesas formales en América Latina alcanzó los 146.000 millones de dólares, más del doble que hace una década, y un crecimiento de 25 veces en los últimos 30 años. Según las proyecciones, 2024 marcará un cambio hacia una mayor velocidad, simplicidad y seguridad a medida que las remesas digitales comiencen a superar el envío de dinero físico a través de las fronteras. Gracias a años de digitalización acelerada, los consumidores de América Latina cuentan ahora con una alta penetración de la telefonía móvil, un mayor acceso a Internet y menos personas no bancarizadas, lo que ha impulsado el crecimiento de las remesas digitales en la región.

El corredor Estados Unidos-México es el mayor canal de remesas del mundo, con un volumen para 2023 de 65.000 millones de dólares.En El Salvador, 2 de cada 10 familias que reciben remesas viven en la pobreza. Y en Honduras, los receptores de remesas representan el 50% de todos los hogares.

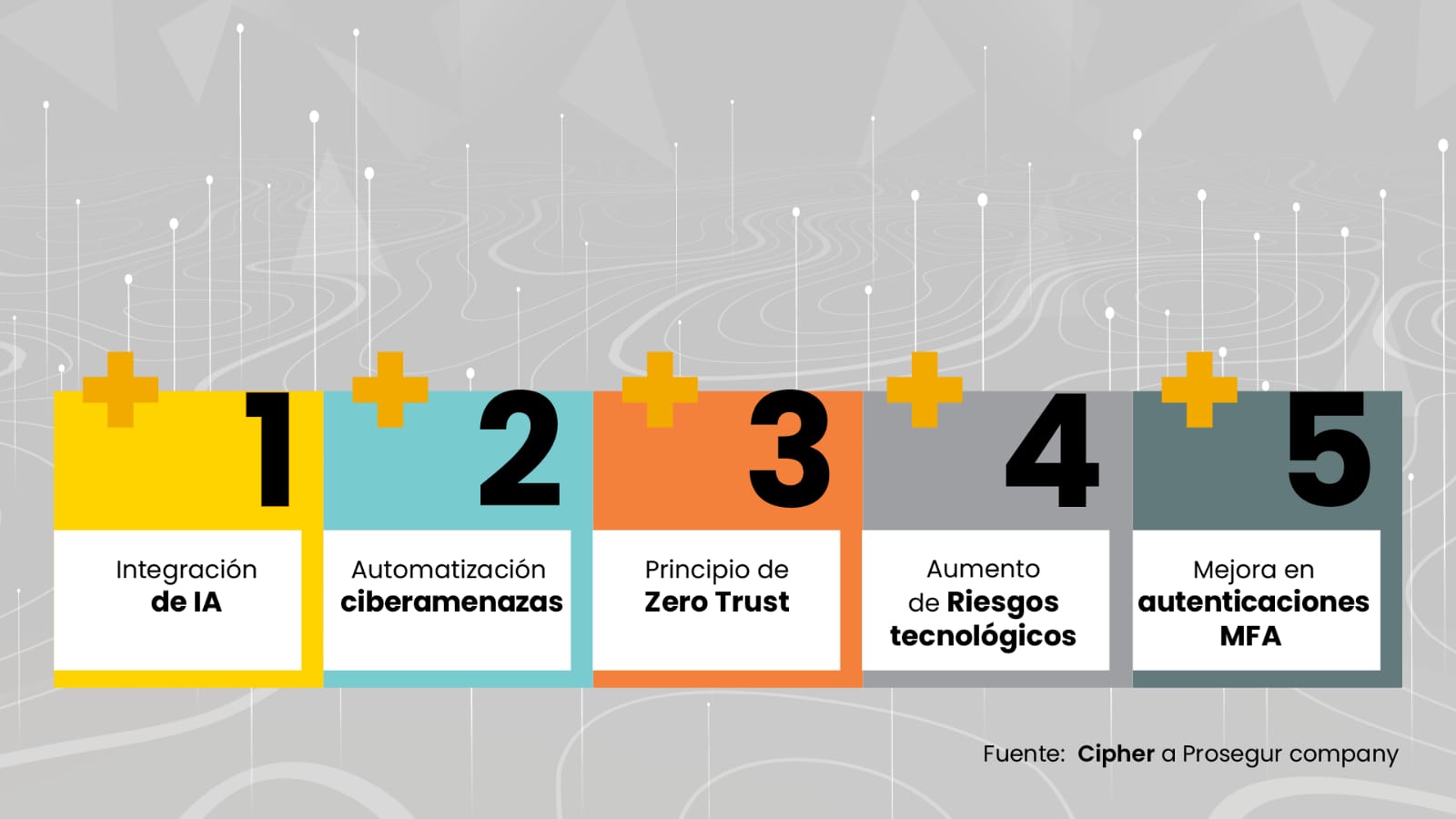

En los últimos años, los proveedores tradicionales han permitido la digitalización y han dado paso a nuevos actores en la industria, incluyendo fintechs, billeteras digitales, compañías de blockchain y otras empresas de tecnología, respondiendo a las tendencias observadas en la industria de remesas de América Latina:

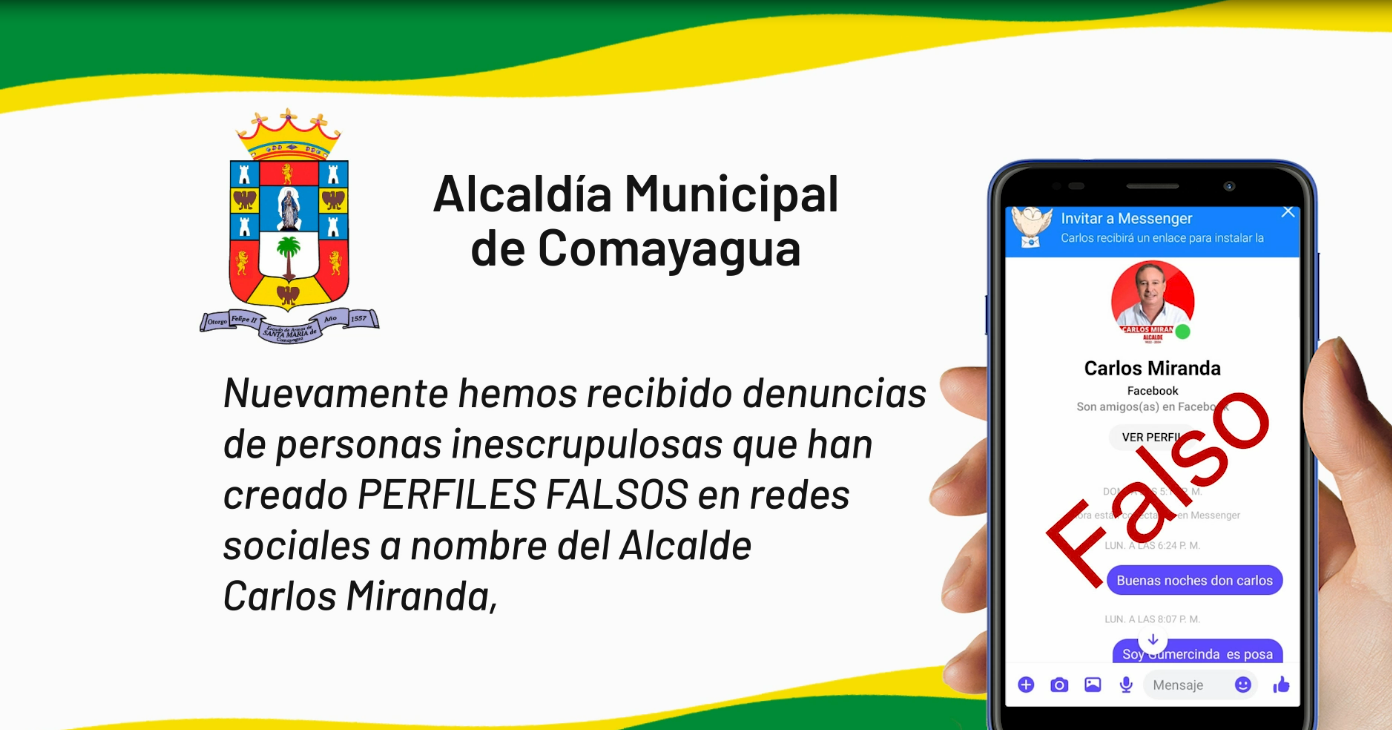

A pesar del enorme volumen y el impacto positivo de las remesas, el sector sigue enfrentándose a importantes retos que limitan la plena digitalización y adopción, como la falta de transparencia, confianza y seguridad en el sistema; la escasa experiencia digital de los usuarios y la lentitud de las transacciones. Además, la regulación es quizás uno de los problemas más graves, dada la falta de coherencia jurídica, reglamentaria y operativa de las diversas jurisdicciones mundiales.

También sigue existiendo una brecha de exclusión financiera que afecta a las comunidades desatendidas o no bancarizadas. Según el informe global de Mastercard BorderlessPayment 2023, más de un tercio de los encuestados, afirma que sus familias tienen opciones limitadas para acceder al dinero que envían, y casi uno de cada cuatro informó que su familia debe viajar grandes distancias para acceder a su dinero.

La tecnología y las soluciones innovadoras de Mastercard permiten a sus clientes enviar dinero y datos de forma rápida y segura. Utilizando el portafolio de soluciones de transferencia internacional de dinero de Mastercard, MastercardMove , las instituciones financieras participantes pueden ofrecer a sus clientes pagos internacionales a más de 180 países. Esto incluye una red de pago global de más de 150 monedas que llega al 95% de la población bancarizada del mundo.